再谈乐视网:二季度各家基金的态度分歧严重

2017-07-24 11:27 来源:华东日报 作者:张謇

原标题:再谈乐视网基金二季报近期公布,毫无疑问,乐视网再次成为持有人的关注焦点。根据媒体报道,对于乐视网,二季度各家基金的态度分歧严重。北京一家以新兴

原标题:再谈乐视网

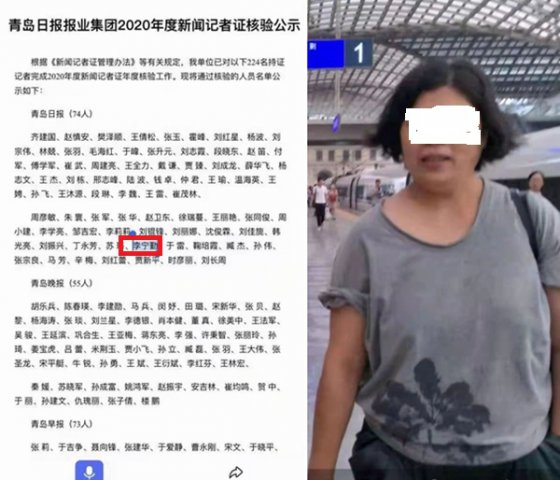

基金二季报近期公布,毫无疑问,乐视网再次成为持有人的关注焦点。

根据媒体报道,对于乐视网,二季度各家基金的态度分歧严重。北京一家以新兴产业投资闻名的基金公司,旗下基金继续高仓位持有乐视网股票,持有比例从2.97%增加到10.16%(显然,有只基金的乐视网持股量已经突破法规界限),而另几家公司的基金则大幅减持乐视网股票。

相应的,市场和评论界开始对仍旧持有乐视网股票的基金展开新一轮“讨伐”。甚至有些机构或投资人激烈地表示,“买过乐视网股票的基金经理(投资经理)”都是不合格的。

首先,个人的看法是,以“买过什么股票”作为基金经理合格与否的标准非常不妥当。

投资本身是追求“概率”的工作。无论是多么优秀的投资经理都有可能犯错,以结果来推导某些基金经理投资过程是否存在“过失”过于武断,也很可能给投资经理的正常操作过程带来不必要的负面影响,最终损害基金持有人的长期利益。

所以,是否持有乐视网股票,不应成为当下行业批评的焦点。

其次,一只股票基金长期过高仓位地持有某一个股票是否妥当?这才是行业应该关注和讨论的重要议题。

前述提及的集中持有乐视网股票的基金经理,他的投资是否毫无问题?当然不是。从投资角度看,即便乐视网是极为优秀的企业,长期“顶格”(以接近10%的比例)持有某个股票,依然是不太合适的。

原因很简单,开放式基金日常的管理规模是变动的,以一个接近法规上限的比例,持有某一家公司的股票,这在某种程度上就是罔顾基金组合的流动性风险。如果重仓个股进入长期停牌进程(比如现在的乐视网),基金又遭遇赎回,试问应该如何调整其组合?

上述基金经理出现被动局面,并不因其持有了乐视网股票,而恰在其喜欢顶格持有、重仓某些个股的投资习惯。

第三,行业和基金公司需要反省,顶格持有的文化是怎么形成的?应该如何预防?

顺着上述思路,我们应该进一步关注以下几个问题:第一,前述基金经理所在的基金公司是否对该基金经理的重仓操作,进行过提醒和合理的“约束”?第二,为什么基金经理愿意冒着流动性风险,来做顶格持有的事情,背后是怎样的行业生态在推动?这些问题同样发人深省。

-

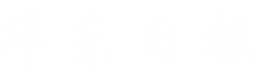

中国关心下一代健康体育基金会:疫情防控幕后的普通人

中国关心下一代健康体育基金会:疫情防控幕后的普通人 前言: 中国新报融媒体讯(通讯员焦金辉)2020年新年到来之际,正当人们沉浸在辞旧迎新的喜悦当中,一场考验中华儿女坚强意志的新冠肺炎疫情突如其来。 2020年1月24日(除夕)早晨7:10分,中国校园健康行动项目办焦金辉主任接到北京阳谷生物科技有限公司董事...

-

京剧《长乐未央》、晋剧《雄关娘子》、蒲州梆子《风雨鹳雀楼》、

京剧《长乐未央》、晋剧《雄关娘子》、蒲州梆子《风雨鹳雀楼》、 本报讯(记者孙蕊)7月28日,记者从省文化厅获悉,国家艺术基金管理中心公布,国家艺术基金2017年度资助项目总数1002项,山西有33个项目和个人入选资助名单,获得资助金...

-

从三宝垄首先登陆爪哇岛

从三宝垄首先登陆爪哇岛 29日晚,印尼三宝垄妇女基金会成立庆典盛大举行。...

-

中国中小企业协会会长李子彬、中国证券投资基金业协会副秘书长陈

中国中小企业协会会长李子彬、中国证券投资基金业协会副秘书长陈 “资产证券化是化解我国金融体系长期存在的两难命题的钥匙,应该以ABS(资产证券化)为纽带,重构金融与实体经济的新链接。”...

-

姚基金倡导“以体育人”的理念

姚基金倡导“以体育人”的理念 前瞻:姚明慈善赛30日晚打响 周琦小丁迎首秀 华体网是面向全球中文用户的时尚体育社区,为广大体育爱好者提供资讯、比分直播、足球直播、赔率、nba在线直播、篮...

看图

热点内容

- 2020-11-27

- 2021-04-20

- 2025-03-26

- 2017-07-29

- 2017-07-24

- 2021-01-02

- 2021-12-14

- 2017-07-26

- 2020-12-28

- 2017-07-26